低利率时代,我们该如何投资理财?

5月20日,央行宣布下调贷款市场报价利率(LPR)10个基点,多家银行同步下调人民币存款利率,如今大银行的1年期存款利率已经跌至0.95%。

进入利率0字头时代,我们到底该如何管理我们的财富?

首先,我们要明白央行为何要不断调降利率?核心原因就是:我们的经济状况实在是太差了,央行需要通过降息来刺激经济。

所以,利率低只是表象,经济差才是本质。

因此,上面的问题其实是在问:在经济低速发展的时代,我们到底该如何管理我们的财富?

第一,尽量不要负债。

以前在理财界有一个很流行的观点:认为房贷是普通人的福利,因为对于大多数普通人而言,房贷是难得的大额低息贷款。

在以前,这一观点确实问题不大。

一方面以前房价保持着上涨趋势,每年的涨幅甚至都能高于贷款利率;另一方面,在以前想找到收益率高于房贷利率的投资品或项目并不难,通过借房贷买房,手中原本的钱就可以拿去做投资。

但现在,这两个理由都已不存在了:房价不再上涨,投资想要获得高收益也是越来越难。时代的红利已不再有。

此外,降薪与失业的风险也越来越高。而对于大部分普通人来说,还贷款的前提是拥有稳定的收入。但如今,仅仅是“拥有稳定收入”,对许多人而言也是一种奢求。

在这样的环境下,负债很可能成为压垮人的大山。

第二,了解银行存款之外的低风险理财渠道。

可以很直白地说:但凡有点理财知识的人,都不会考虑把钱拿去存定期存款。看一个人是否把自己的闲钱主要拿去存银行定期存款,就能看出一个人有没有财商。

其实只要稍微了解一下,就能发现除了银行存款外,低风险理财的渠道还有很多:货币基金、国债逆回购、报价回购、同业存单基金、储蓄国债、纯债基金、R2级银行理财产品。

从收益率高低的角度来看,银行存款、货币基金、国债逆回购、报价回购、同业存单基金、储蓄国债的收益率相对偏低;纯债基金、R2级银行理财产品的收益率相对较高。

从收益率确定性的角度来看,银行存款、国债逆回购、报价回购、储蓄国债的收益率在买入时就已确定;货币基金、同业存单基金、纯债基金、R2级银行理财产品的收益率则浮动变化,但是变化的区间很小。

从灵活性的角度来看,货币基金、同业存单基金、纯债基金可以随时赎回而不影响收益;银行存款、国债逆回购、报价回购、储蓄国债、R2级银行理财产品不能提前赎回或者提前赎回会导致收益率下降。

从本金亏损风险的角度来看,银行存款、货币基金、国债逆回购、报价回购、同业存单基金、储蓄国债可视作无风险投资品;纯债基金、R2级银行理财产品有较低的本金亏损风险。

总之,这几种理财品各有各的特点,但你总能从中找到比定期存款更优秀的品类。从下周开始,我会在我的文章中一一详细介绍这些低风险理财品。

第三,用价值投资的方法投资股票。

“如今对于大部分普通人而言,还有什么可靠的方法可以赚大钱?”这个问题我思考过很久。

我得出的结论是:投资股票是当今时代大部分普通人能赚大钱的唯一渠道。

但是许多人又会觉得:股票投资风险太大,很多人都在股市中亏了很多钱。

这大概是大部分人对股市的偏见。

股票投资风险真的没有许多人以为的这么大,而很多人亏钱也只是因为没有掌握正确的投资方法与投资观念。

我始终觉得:价值投资是适合大部分普通人的股票投资策略,而且也并不难学,只是需要你花上一些时间与精力。

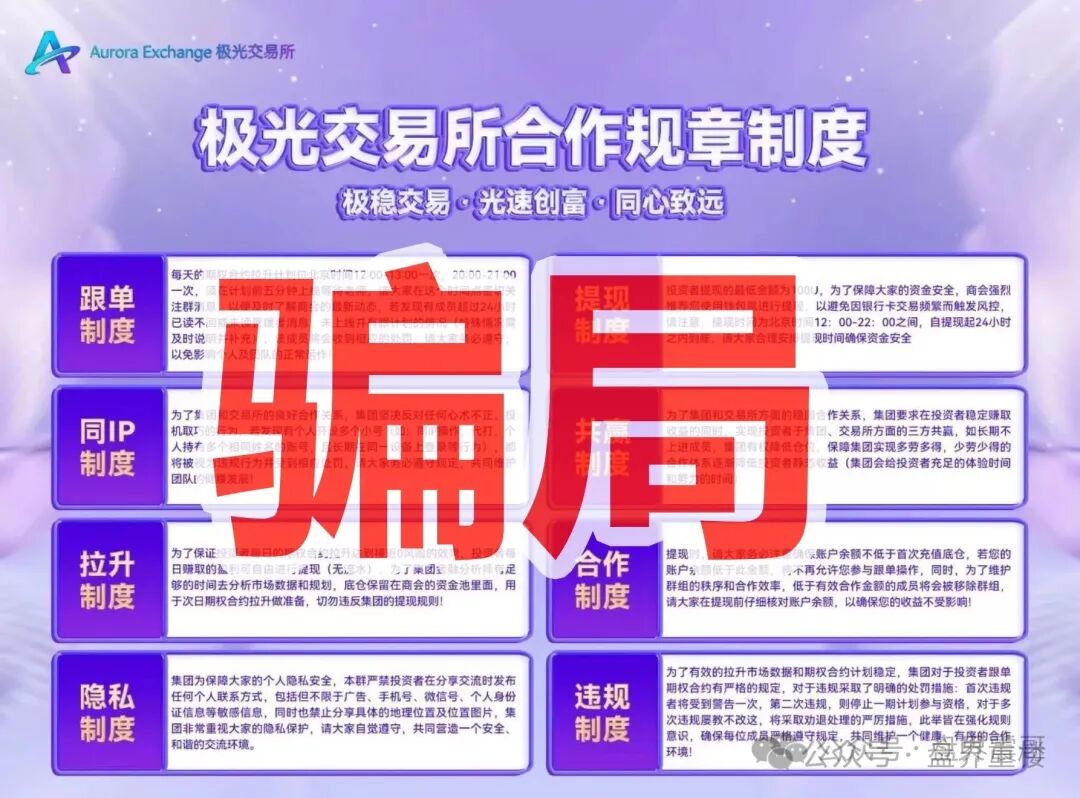

在如今这个时代,房子不再升值,商铺难以出租,债券收益太低,期货风险太大,黄金已在高位,炒币犹如赌博,彩票难以中奖,创业尽是红海,自媒体赛道拥挤。只剩股票是可行的途径。

能理解并践行上面提到的这三点内容,在这个低利率时代,你已经比大部分普通人更懂得管理自己的财富了。

明天的文章给大家介绍一下股票分红的知识。

最后展示一下今年以来我的证券账户收益率(数据截至6月3日):

我的投资风格是很稳健的,不追求高风险的短期高收益,而是追求风险可控的长期资产增值,能够长期跑赢上证指数。我的投资策略也是适合大部分普通人的投资策略。

文章评论

低利率时代,我们该如何投资理财?...

5月20日,央行宣布下调贷款市场报价利率(LPR)10个基点,多家银行同步下调人民币存款利率,如今大银行的1年期存款利率已经跌至0.95%。 进入利率0字头时代,我们到底该如何管理我们的财富?...

低利率时代,我们该如何投资理财?...